Dış ticaret, bir ülkenin sınırları dışında diğer ülkelerle uluslararası ticaret kurallarına göre yapılan ticarettir.

Dış Ticaretin Nedenleri

Doğal kaynakların dengesiz dağılımı

İşletmelerin büyüme isteği

Toplumsal yaşam düzeyinin yükselmesi

İklim koşulları

Uluslar arası ödemeler ve kambiyo sisteminin geliştirilmesi gibi nedenler dış ticaretin gelişimine neden olmuştur.

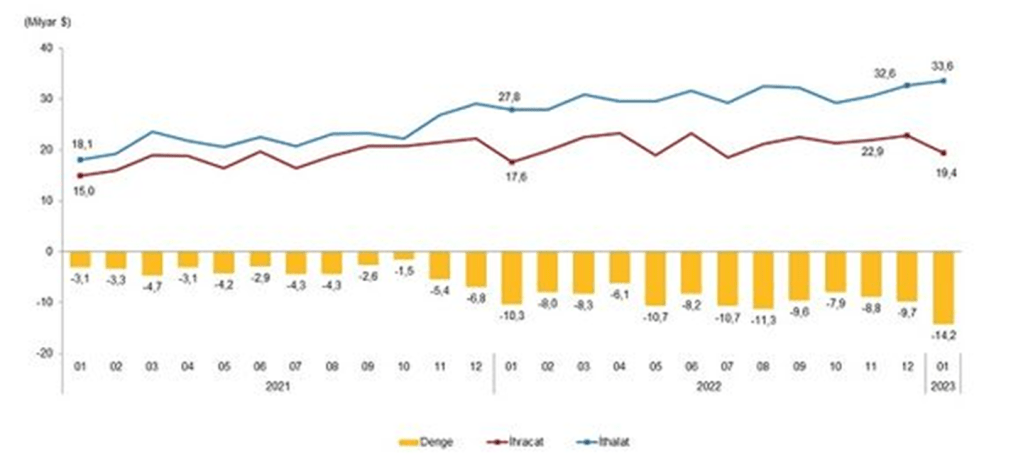

İthalat, mal ve hizmetlerin ülke dışından vergileri ödenerek veya ödenmeksizin geçici veya kesin olarak yurda sokulması işlemine denir.

İhracat, kişi ve kuruluşlarca üretilen mal ve hizmetlerin yurtdışına satılmasıdır. İhracat kısaca dış satım demektir. İhracat en geniş anlamıyla, bir ülke sınırları içerisinde serbest dolaşımda bulunan malların ve hizmetlerin başka ülkelere satılmasıdır.

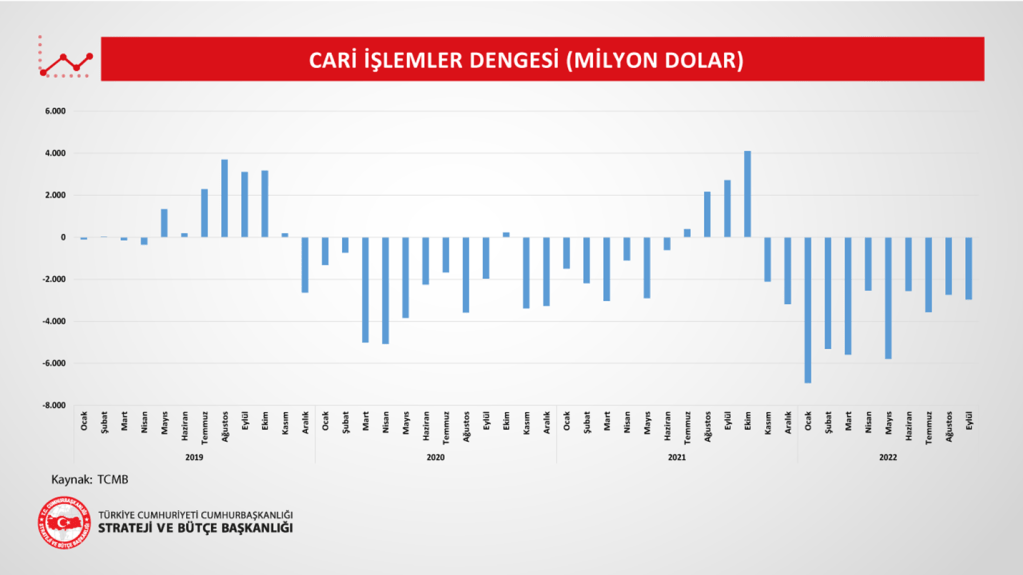

Ödemeler Dengesi

Ödemeler dengesi, geniş anlamıyla, bir ekonomide yerleşik kişilerin diğer ekonomilerde yerleşik kişiler (yurtdışında yerleşikler) ile belli bir dönem içinde yapmış oldukları ekonomik işlemlerin sistematik kayıtlarını elde etmek üzere hazırlanan istatistiki bir rapordur.

Ödemeler Dengesi istatistiklerinin toplanmasına ilişkin uluslararası standartlar, Uluslararası Para Fonunun (IMF) üye ülkelerine yol gösterici olarak hazırladığı Ödemeler Dengesi ve Uluslararası Yatırım Pozisyonu El Kitabı’nda yer almaktadır. Bu doküman, aynı zamanda ödemeler dengesi istatistiklerini ülkeler bazında karşılaştırmaya da olanak tanır.

Döviz

En genel ifadesiyle, yabancı ülke paralarına veya para yerine geçen her türlü ödeme araçlarına döviz (foreign exchange) denir.

Yabancı ulusal paralar nakit biçiminde olabileceği gibi banka havaleleri, ödeme emirleri, döviz poliçeleri, mevduat sertifikaları veya seyahat çekleri vs. biçiminde de olabilirler. Bunların likiditesi de oldukça yüksektir.

Özetle döviz piyasalarında, bu iki tip ödeme aracı arasında bir ayırım yapılır:

Doğrudan nakit şeklinde olanlara efektif; nakde dönüştürülebilen araçlar biçiminde olanlara da döviz denmektedir. En genel ifadesiyle, yabancı paraların fiyatına döviz kuru veya döviz fiyatı denir. Bir başka deyişle, döviz kuru, bir ulusal para ile yabancı para arasındaki değişim oranıdır.

Bir ülke parasının diğer ülke parası cinsinden fiyatına iki taraflı nominal döviz kuru (bileteral nominal exchange rate) denir.

– iki taraflı günlük döviz kuru

– iki taraflı vadeli döviz kuru

Döviz kurunun yabancı para birimi başına ulusal para miktarı olarak tanımlanmasına dolaysız kotasyon (direct quotation), enserten (incertain) tanımlama veya Avrupa yöntemi (European terms) denir.

18,60 TL/ $ : dolar başına 18,60 TL gibi.

– iki taraflı günlük döviz kuru

– iki taraflı vadeli döviz kuru

Arbitraj

Arbitraj, genel olarak, döviz, menkul değer, ticari mal veya üretim faktörü gibi bir ekonomik varlığın aynı andaki fiyat farklılıklarından kar sağlamak üzere eşanlı olarak alınıp satılması veya satılıp alınması biçimindeki işlemlerdir. Dövizin aynı anda değişik piyasalardaki kur farklılıklarından kazanç elde edilmesidir.

Parayı ucuz olduğu piyasadan alıp pahalı olduğu piyasada satarak kar elde edilebilir. Buna yer arbitrajı (coğrafi arbitraj-iki noktalı arbitraj) denir. İki döviz kurunun içerdiği kur, yani çapraz döviz kurları üzerinden yapılan arbitraja ise üçlü arbitraj (üç noktalı arbitraj) adı verilir.

Kur marjlarının olduğu, yani alış ve satış marjlarının sıfırdan farklı olduğu bir ortamdaki arbitraja ise alış ve satış marjları ile arbitraj denir.

Spekülasyon

Döviz kurundaki olası bir olumsuz değişmenin yol açtığı kayba döviz kuru riski; döviz kuru riskinin, döviz kurunda beklenen bir değişmeden kar elde etmek amacıyla, üstlenilmesine spekülasyon denir.

Manipülasyon

Menkul kıymet piyasalarında arz ve talebin karşı karşıya gelerek fiyatları belirlemesine olan işleyişin kasıtlı olarak, bilerek engellenme durumudur. Finans terimi olarak kullanılan manipülasyonla spekülasyon terimli sıklıkla karıştırılmaktadır. Manipülasyon ile spekülasyon aynı anlamlara gelmemektedir. Sermaye Piyasası Kurulu yani SPK mevzuatına göre manipülasyon yapmak suçtur, ancak spekülasyon yapmak serbesttir.

Spekülasyon vs Manipülasyon

Öncelikle finans piyasalarında manipülasyon yapmak suçtur ancak spekülasyon yapmak suç teşkil etmez.

Spekülasyon gelecekte oluşması tahmin edilen fiyat hareketlerinden kar elde etmeye çalışmaktır. Oluşması beklenen fiyat gerçekleşene kadar da sadece bir beklenti olmaktan öteye gitmez. Bu nedenle de spekülatif yatırımlar yüksek risk barındırır. Dolayısıyla bu yolla çok büyük karlar sağlanabildiği gibi büyük zararlar oluşabilir.

Manipülasyon ise piyasadaki fiyat hareketlerine suni olarak ve çeşitli tekniklerle müdahale etmek amacıyla yapılır. Manipülatörlerin amacı yatırımcıları, gerçek dışı haberlerle ve söylentilerle yanıltarak menkul kıymetlerin fiyatlarının istenilen yönde hareket etmesini sağlamak ve kar bu yolla elde etmektir.

Piyasa dolandırıcılığı olarak da tanımlanan bu tür girişimler ve işlemler bütün gelişmiş finans piyasalarında suç sayılmaktadır. Türkiye’de ise SPK mevzuatına göre manipülatif işlemlere karışanlar 2 yıldan 5 yıla kadar hapis cezası ile cezalandırılırlar.

Dış Ticarette Ödeme Yöntemleri

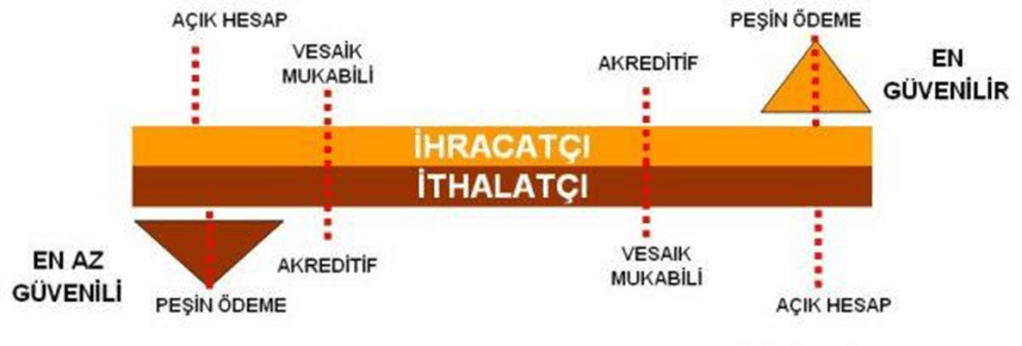

•Peşin Ödeme: İthalatçının malı henüz teslim almadan mal bedelini ödemesidir. Genellikle birbirini çok iyi tanıyan alıcı ve satıcılar arasında gerçekleşir. İhracatçı açısından en uygun ödeme yöntemidir. Satıcının riski yoktur. Risk alıcı (ithalatçı) üzerindedir

•Açık Hesap Yöntemi: Açık hesap(cari hesap) yöntemi peşin ödeme yönteminin tersidir. İhracatçı malını, bedelini almaksızın peşinen gönderir. Mal bedelinin ne zaman ödeneceği belirsizdir. İthalatçı açısından en ideal yöntemdir. İthalatçı bazen malları iç piyasasında sattıktan sonra malın bedelini yollayabilir. Satıcının riski sınırsızdır, alıcının riski yoktur

•Konsinyasyon: İleri bir tarihte satılmak üzere dış alıcılara komisyonculara ya da dış ülkelerdeki şube ve temsilciliklere emaneten mal gönderilmesidir. Satılmak üzere gönderilen malları teslim alan ilgili kişi veya kuruluşlar malı rayiç değerinden satarlar komisyon vb. giderleri satış gelirinden düşerek kalan tutarı yetkili banka aracılığı ile döviz cinsinden ihracatçıya yollarlar.

•Mal Mukabili Ödeme: İhraç edilen malın bedelinin malın ithalatçı tarafından teslim alınmasından sonra ödendiği ödeme şeklidir. İhracatçı malını sevk ettikten sonra, sevkıyata ilişkin vesaiki doğrudan veya bedelsiz teslim edilmek kaydıyla bir banka aracılığı ile ithalatçıya gönderir.

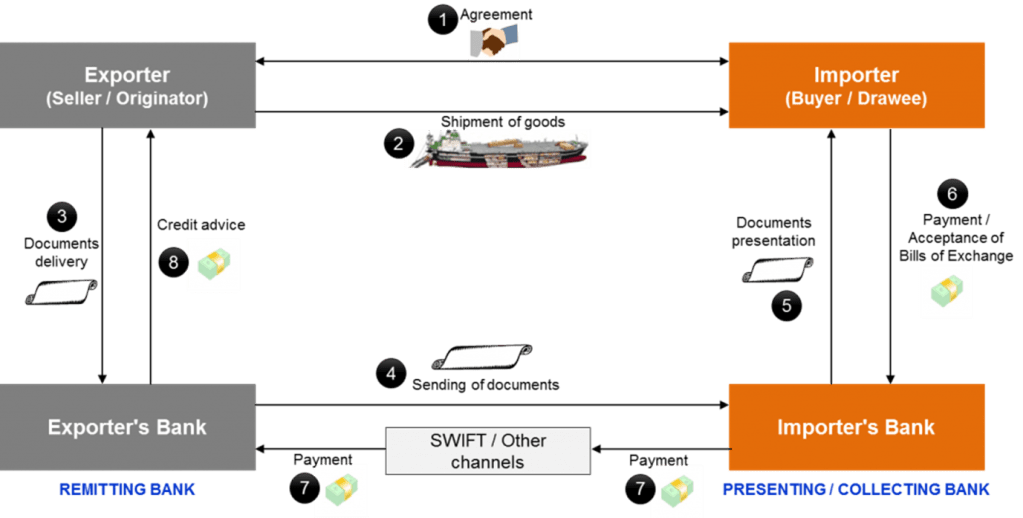

•Vesaik Mukabili Ödeme: Vesaik mukabili ödeme, ihracatçının malları yükleyip, malın mülkiyetini temsil eden vesaiki banka üzerinden, vesaik bedelinin tahsil edilmesi şartıyla ithalatçının bankasına gönderildiği ve vesaikin ithalatçıya teslim edilebilmesinin vesaik bedelinin ödenmesine bağlı olduğu ödeme şeklidir.

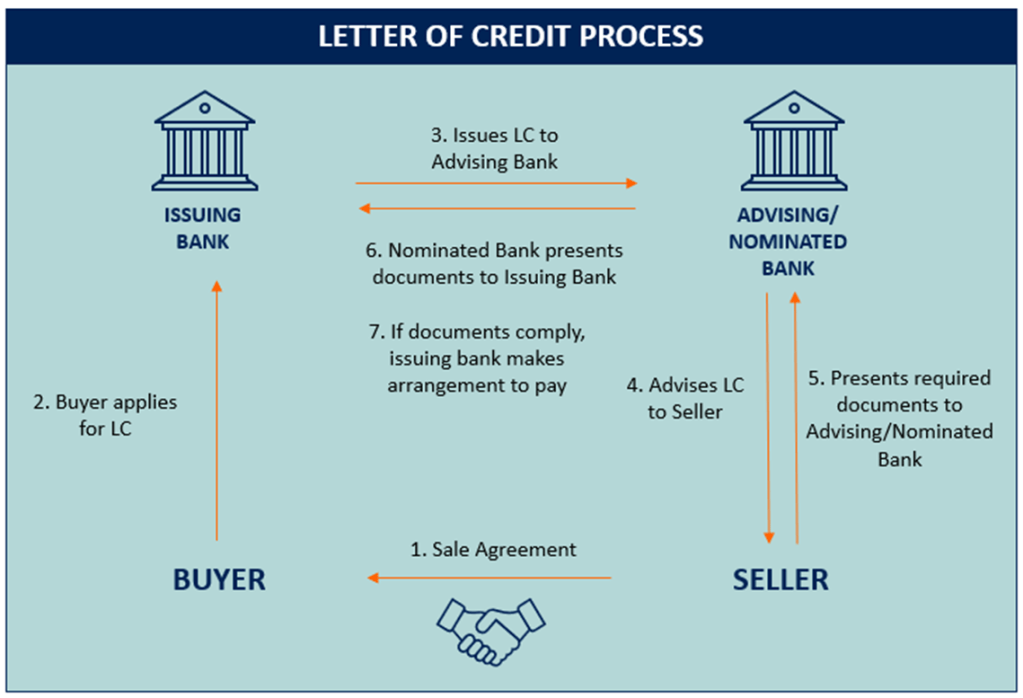

•Akreditif: Alıcı ve satıcının birbirini tanımadığı, karşılıklı ilk kez ticaret yaptığı durumlarda tercih edilen bir ödeme yöntemi olan akreditif, tarafların birbirlerine olan yükümlülüklerini bankalar aracılığı ile resmileştirdiği kredi belgesidir. “Kredi mektubu” olarak Türkçeye çevrilebilecek olan “Letter of Credit” işlemleri kredi limiti gerektirir. Büyük miktarlarda ödemelerin söz konusu olduğu veya uzun vadeli işlemlerde de tercih edilen akreditifler, peşin veya vadeli olarak açılabilir.

Dış ticaret işlemleri, ithalatçı ve ihracatçı açısından bazı riskler taşır. Akreditifli işlemler, her iki tarafın taşıdığı riskleri kendi lehlerine minimuma indirdiği yöntemdir. Açılan akreditif metninde ithalatçı, ihracatçıya hangi belgeleri ne zamana kadar ibraz etmesi halinde ödeme yapacağını bildirir. Bunun karşılığında ise ihracatçı, yüklemeyi istenen koşullarda ve belirtilen tarihe kadar yaptığı takdirde ödemesini alacağını bilir. İthalatçı ise istediği koşullarda ve kalitedeki malın gecikmeksizin yükleneceğinden emin olur.

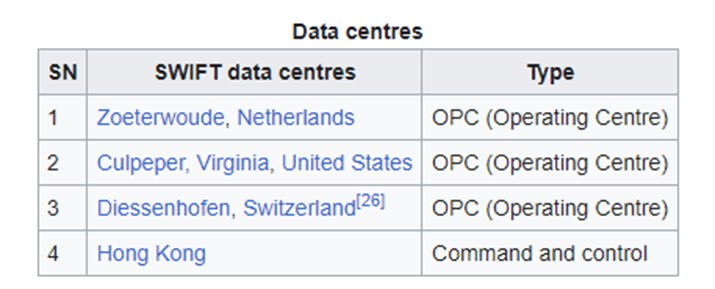

SWIFT

Society for Worldwide Interbank Financial Telecommunication (SWIFT), yasal olarak S.W.I.F.T. SC, dünya çapındaki bankalar arasında finansal işlemlerin ve ödemelerin yürütülmesine ilişkin hizmetler sağlayan Belçikalı bir kooperatif topluluğudur. Başlıca işlevi, uluslararası ödemelerin başlatıldığı ana mesajlaşma ağı olarak hizmet etmektir. Ayrıca finansal kurumlara, çoğunlukla kendi tescilli “SWIFTNet”inde kullanılmak üzere yazılım ve hizmetler satar ve halk arasında “SWIFT kodları” olarak bilinen ISO 9362 İş Tanımlayıcı Kodlarını (BIC’ler) atar.

Dış Ticarette Teslim Şekilleri

EXW (Ex Work: Ticari İşletmede Teslim)

Bu teslim şeklinde satıcı malları, sözleşmede belirtilen tarihte alıcıya veya onun emrine teslim etmek üzere işletmesinde hazır bulundurur. Alıcı malları işletmeden teslim alarak ihracı için gerekli belgeleri hazırlar gümrük işlemlerini tamamlayarak malları kendi ülkesine ithal eder. Malların işletmede teslim edilmesinden itibaren malla ilgili bütün masraf ve risk ile diğer yükümlülükler alıcı tarafından karşılanır. Örneğin, sözleşmede “EXW, RNA Tekstil AŞ, Ankara, TURKEY” şeklinde yer alan ibare; satıcının Ankara’daki fabrikasında malları, satıcıya teslim etmesiyle sorumluluğunun biteceği anlamına gelir

FOB (Free On Board: Gemi Bordasında Teslim)

Bu teslim şeklinde satıcı, ihracat için gerekli tüm belgeleri hazırlayıp, gümrük işlemlerini tamamladıktan sonra, malları belirtilen tarih ve yerde, alıcı tarafından temin edilen gemiye yükler. Mallar geminin küpeştesine (güvertesine) geçtikten sonra satıcı malı teslim etmiş sayılır. Bundan sonra meydana gelebilecek her türlü hasar, kayıp ve masraflar alıcının sorumluluğundadır.

CFR (Cost And Freight: Mal Bedeli ve Navlun)

CFR teslim şeklinde, satıcı malları yüklenecek limana kadar getirir. Gümrük işlemlerini yapar, geminin taşıma ücretini öder ve malları gemiye yükler. Mallar gemiye yüklendikten sonra navlun dışındaki tüm masraf ve riskler alıcıya ait olur. Burada dikkat edilmesi gereken husus, malların varış limanına kadar ulaştırılması için ödenen nakliye(navlun) ücretlerini satıcının ödeyeceğidir.

CIF (Cost, Insurance and Freight: Mal Bedeli, Sigorta ve Taşıma)

Bu teslim şeklinde, satıcı ihraç edeceği malları, gümrük işlemlerini tamamlamış, asgari teminat sağlayan bir sigorta yaptırmış olarak yükleme limanına getirir ve gemiye yükler. Bu teslim şeklinde satıcı ayrıca malın varış limanına kadar olan navlun (taşıma ücreti) ücretini de öder. Malın satıcı tarafından varış limanına kadar olan taşıma ücreti ödenerek, gemiye yükletilmesinden sonra ortaya çıkacak tüm masraflar ve riskler alıcıya aittir. Bu teslim şeklini diğerlerinden ayıran özellik, malın satıcı tarafından yolculuk esnasında doğabilecek hasarlara karşılık sigorta ettirilmesinin zorunlu olmasıdır.

Dış Ticarette Gerekli Belgeler

Dış ticaret işlemlerinde kullanılan belgelerin belirli bir sistematik içerisinde, anlaşılır bir şekilde açıklanabilmesi için bu belgeler 5 ayrı grupta incelenir. Bunlar;

1. Ticari Belgeler (Commercial Documents) : Faturalar, çeki listesi, koli listesi, imalatçı analiz belgesi, kontrol-gözetim belgesi, gemi ölçü raporu.

2. Resmi Belgeler (Official Documents): Dolaşım belgeleri, menşe şahadetnamesi, kontrol belgeleri, konsolosluk faturası, uygunluk belgesi, sağlık sertifikası, veteriner sertifikası, helal belgesi, koşer belgesi, radyasyon belgesi, boykot/kara liste sertifikası,

3. Taşıma Belgeleri (Transport Documents): Deniz konşimentosu, Özellikli konşimentolar, diğer konşimentolar.

4. Sigorta Belgeleri (Insurance Documents): Flotan (geçici) sigorta poliçesi, sigorta mektubu, sigorta poliçesi, sigorta sertifikası.

5.Finansman Belgeleri (Financial Documents): Poliçe, bono, rehin senedi, antrepo makbuzu, teslim emri, kontrol ve numune alma yetki belgesi.

Uluslararası Pazarlara Giriş

Yurt dışındaki işletmeye lisans veren (lisansör) mağaza bir üretim sürecini, markayı, patenti veya teknik bilgiyi belirli bir bedel karşılığı sağlar. Lisansı satın alan mağaza (lisansiye) böylelikle bir üretim tekniğini ya da tanınmış bir markayı araştırma geliştirme masraflarına katlanmaksızın elde etmiş olur.

Lisans verme yoluyla üretim faaliyetlerine başlamanın lisansı veren mağaza için bazı avantaj ve dezavantajları vardır. Avantajlarının başında; dış pazarlara düşük maliyetle girebilmesidir. Bu yöntemle dış pazarlara girmek için fazla çaba gerekmez. En büyük dezavantajı, lisansı alan mağazanın gelecekte rakip olmasıdır.

Lisanslama, bir şirketin başka bir şirketin ürünlerini belirli koşullar altında ve belirli bir ödeme karşılığında üretmesine izin verdiği iki şirket arasındaki bir sözleşme veya anlaşma olarak tanımlanabilir.

Lisansın diğer bir tanımı, iki şirket arasında, bir şirketin sahibinin, diğer şirketin malını önceden belirlenmiş belirli parametreler altında kullanmasına izin verdiği bir anlaşma veya sözleşme olarak ifade edilebilir. Özellikler, gayrimenkul mülkiyeti, kişisel mülkler veya ticari markalar, patentler ve telif hakları gibi fikri mülkiyetler olabilir.

Lisans anlaşmalarından çok az farklı olan ve dış pazarlara girmek için kullanılan bir başka yöntem ise, ‘franchising’ imtiyazlı lisans anlaşmasıdır. Franchising bir pazarlama ya da dağıtım kanalı şekli olarak ana işletmeden bir diğer işletmeye belirli ayrıcalıkların belirli bir zaman dilimi içinde ve belirli bir iş kolunda kullanım hakkının verilmesidir. Franchising sisteminde ana mağaza marka adını ve gerekli temel malzemeleri sağlar, eğitimi verir, mal veya hizmet için kalite garantisi alır.

Stratejik birleşmeler: Stratejik birleşmeler, ortak girişimlerin özel bir türüdür. Artan rekabet, yatırım yapma riskinin gittikçe artması gibi nedenler ortak amaca sahip iki ya da daha fazla mağazanın biçimsel ya da biçimsel olmayan anlaşma ve stratejik birleşmeler yoluyla büyüme yolunu seçmesidir.

Örneğin, Motorola firması Japonya piyasasında daha fazla pay sahibi olabilmek için, çip tasarımlarını ve üretim tesislerini Toshiba firması ile paylaşmaktadır. Bir başka amaç da üretim ve araştırma-geliştirme çabalarında karşılaşılan riski azaltmaktır

Yönetim Sözleşmesi, uluslararası bir işletmenin yabancı bir işletme ile o işletmenin faaliyetinin tamamını veya bir bölümünü yönetmek üzere karşılıklı yaptıkları anlaşma olarak tanımlanabilir.

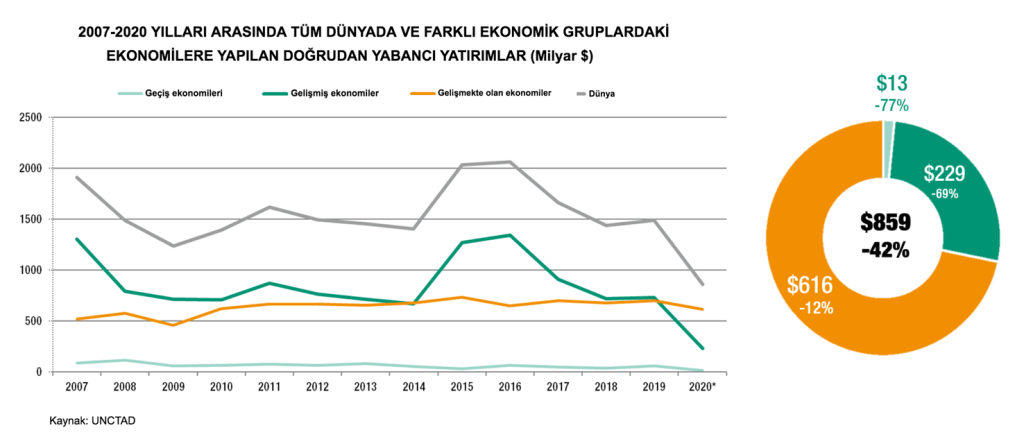

Doğrudan Yatırım

Dış pazarlara girmede bir başka yol dış kaynaklı montaj veya üretim tesisleri kurmak için doğrudan yatırım yapmaktır. Mağaza girdiği bir dış pazarda deneyim kazanmışsa ve o pazar yeterince büyükse, o ülkede üretim tesisleri kurmaya yönelebilir.

Uluslararası Pazarlara Giriş Engelleri

Mal, hizmet ve girdilerin önündeki en önemli engel tarife ve tarife dışı engellerdir. Tarife en yalın tanımı ile ürünün ülkeye girişi esnasında uygulanan vergidir. İthal edilen ürünlerin maliyetini arttırır ve devletlere önemli gelirler sağlar.

Tarife dışı engeller ise, uluslararası ticareti vergi haricinde kısıtlayan uygulamalardır. Bazı örnekleri ise, ithalat kotaları, teknik sınırlamalar, ambargo, damping karşıtı önlemler, lisanslar, gümrük işlemlerinin aşırı bürokrasiye tabi olması, munzam gümrük vergisi, menşe kurallar ve yerel girdi kullanma mecburiyetleridir.

Ticaret önünde tarife dışı engel olarak ifade edilebilecek ilk uygulama ithalat ve ihracat lisanslarıdır. Nerdeyse dünyanın tamamında kabul gören bir uygulamadır. Uygulanan lisanslama sistemi, ithalat ve ihracatı yapılacak ürünlerin lisansa konu olan ve hükümet tarafından resmi olarak belirlenen listede yer almasıdır.

Belirli ürünlerin ithalat ve ihracatına ilişkin lisanslama faaliyeti ile yakından ilgili olan diğer bir tarife dışı engel ise adı geçen listede yer alan ürünlere kota uygulamasıdır. Kota ithalatı ya da ihracatı yapılacak belirli bir ürüne, belirli bir süre boyunca uygulanan miktar ya da değer kısıtlamasıdır. Kotalar seneliktir, belirli ülkelere veya dönemsel olarak uygulanabilir.

Tarife dışı engellerden bir diğeri ise, kota benzeri olan, gönüllü ihracat kısıtlamasıdır. Burada amaç, ithalatçı ülkenin belirli bir nedensellik ve gereksinimler çerçevesinde ihracat yapmak isteyen işletmeleri engellemesidir. Bu işlem belirli bir miktar sınırlaması olarak yapılabileceği gibi, gümrük merkezlerinde ithal ürünlerin maliyetini arttırıcı tedbirler almak gibi de olabilir;

Menşe ülke uygulaması bu kapsamda göz önüne alınabilecek diğer bir önlemdir. Menşe ülke ölçütü ürünün hangi ülkede yapıldığını tespit etmek için kullanılır. Menşe ülke uygulaması hem belirli ülkeler arasında özellikle politik amaçlı sınıflama yapılması, hem de istatistiksel açıdan ülkeler veya bölgeler anlamında ticari rakamların sağlıklı tutulabilmesini sağlar.

Teknik standartlar ve sınırlamalar ise diğer önemli engellerdir. Ancak, ülkeden ülkeye değişir. Teknik standartlar ve sınırlamaların ülkeden ülkeye değişmesi uluslararası ticaret ile uğraşan işletmeleri zor durumda bırakır; çünkü, çeşitli teknik standartlar ve sertifikalar talep edilmesi, hem tasarım ve üretimi zorlaştırır, hem de maliyetlerin artmasına neden olur.

Tarife dışı engeller arasında diğer önemli bir tanesi ise, ispat etmesi en zor ve uygulaması en kolay olanlardan biri olan yönetimsel ve bürokratik engellerdir. Bu tarz engeller ithal ürünlerin gümrük işlemlerinin uzamasına ve ürünlerin gereğinden fazla depolarda beklemesine neden olur.

Uluslararası Entegrasyonlar

| Statik Etkiler | Dinamik Etkiler |

| •Ticaret yaratıcı etki (Entegrasyon dâhilindeki bir ülkeden daha az maliyetle ithalat yapabilme) •Ticaret saptırıcı etki (Entegrasyon dâhilindeki bir ülkeden daha yüksek maliyetle ithalat yapma zorunluluğu) | •Rekabetin artması •Pazarın genişlemesi sonucu ölçek ekonomisinden faydalanma •Rekabet ve genişleyen pazar sonucu yatırımların artması •Dışsal ekonomilerin oluşması •Kaynak etkinliğinin sağlanması •Döviz tasarrufu yaratması |

Seyidoğlu, Halil, Uluslararası Finans, Güzem Can Yayınları No:19, 4. Baskı, İstanbul, 2003.

Seyidoğlu, Halil, Uluslararası İktisat: Teori Politika ve Uygulama, Güzem Can Yayınları No: 20, 15.Baskı, İstanbul, 2003.

Ünsal, Erdal, Uluslarararası İktisat, İmaj Yayınevi, Ankara, 2005.

Veri Kaynağı: TCMB, http://www.tcmb.gov.tr,

Seymen, D. Dış Ticarette Ödeme Yöntemleri

http://debis.deu.edu.tr/userweb//dilek.seymen/dosyalar/odeme%20yontemleri.pdf

Dış Ticarette Teslim Şekilleri – Megep

Birden, M. Dış Ticaret Enstitüsü Working Paper Series Tartışma Metinleri WPS No/96/2017-05 Uluslararası Pazarlara Giriş Süreci Ve Stratejileri

Ticaret Bakanlığı Uluslararası Doğrudan Yatırım İstatistikleri

Uluslararası Yatırımcılar Derneği 2017 Yıl Sonu Raporu

Ekonomi Bakanlığı Uluslararası Doğrudan Yatırımlar 2016 Yılı Raporu

World Bank Foreign Direct Investment Tablosu

Gökmen, Aytaç. “TARİFE VE TARİFE DIŞI ENGELLER: ULUSLARARASI TİCARET UYGULAMALARI, AYIRT EDİCİ ÖZELLİKLER VE TÜRKİYE.” Ekonomi Bilimleri Dergisi 5.1: 16-28.

Hakan M. Yalçınkaya, “Avrupa Birliği ve Gümrük Birliği Sürecinde Türk Sanayiinin Rekabet Gücü” Yönetim ve Ekonomi Dergisi, Celal Bayar Üniversitesi İ.İ.B.F. Yayınları, Yıl:1997, Sayı:3, 1997.